«Самое дурное мероприятие — компенсировать потерю выручки через сокращение затрат». Как бизнесу работать с финансами, чтобы успешно пережить кризис

Финансовый директор ОАО «Лидское пиво» Татьяна Островская говорит, что для успешного бизнеса нужны две вещи — люди и деньги. Правда, с деньгами сейчас у предпринимателей туго. Продажи падают, средний чек падает…

Но паниковать в этой ситуации нельзя. Татьяна рассказала на конференции «Бери и Делай» в Минске о том, как управлять денежными потоками, чтобы сохранить сегодня устойчивость бизнеса. Приводим основные тезисы выступления опытного финансиста.

Генеральный партнер конференции — Альфа Банк

Партнер конференции — MinskWorld

Конференция «БЕРИ И ДЕЛАЙ!» TOP POWER 2022 в Минске собрала 11 спикеров из Беларуси, России и Латвии, а также 500+ участников. Это крупнейшее бизнес-событие 2022 года в Беларуси. Проект продолжает работать уже 5 лет.

Что нужно для ведения успешного бизнеса?

— За последние 145 лет «Лидское пиво» пережило три революции, две мировые войны, перестройку, распад СССР, гиперинфляцию, несколько девальваций и деноминаций. И все это — не останавливая производство. Поэтому о финансовой устойчивости мы знаем многое — не из учебников, а на практике.

Для ведения успешного бизнеса нужны, как известно, две вещи — люди и деньги. Если на момент начала кризиса у вас сформирована профессиональная, мотивированная и лояльная команда, а также настроены эффективные бизнес-процессы, которые обеспечивают денежный поток, шанс на прохождение кризиса с минимальными потерями увеличивается.

Я не HR, поэтому не могу рассказать, как сформировать dream-team. Но в силу своего опыта знаю, что такая команда не только дорогого стоит, но еще и стоит дорого.

Поэтому расскажу о деньгах и роли финансов в бизнесе. А роль эта очень простая: финансы должны обеспечить бизнесу предсказуемость. Чем раньше мы прогнозируем проблемы или, наоборот, успех, тем быстрее мы можем скорректировать свою тактику и стратегию и, соответственно, быть готовыми к любым изменениям.

«Непрерывность бизнеса — это непрерывность денежного потока»

Вы заметили, что за два года пандемии мы прошли платный тренинг? Платный, потому что он дорого стоил. В итоге мы научились работать в условиях высокой волатильности на рынке сырья, отстраивать ломающиеся логистические цепочки. А потом еще добавился опыт работы в условиях санкций и ухода партнеров из-за начала войны в Украине. Мы должны были найти других поставщиков, быстро перестроиться. И все это в условиях недостатка ликвидности, неопределенности.

Все поставщики резко перешли на предоплату, снижая свои риски. И настало время других показателей. Единственное, что стало важным, — сохранить непрерывность бизнеса, а непрерывность бизнеса — это непрерывность денежного потока. То есть в тот момент главное было иметь деньги на оплату обязательств для продолжения бизнеса.

Может показаться, что управление денежным потоком — это что-то сложное. Но анализ и прогнозирование денежного потока — достаточно интуитивная вещь. Нам всего лишь нужно выделить все операции, которые генерируют выручку и поработать с ними.

Виды денежного потока

В мировой учетно-аналитической практике используют два метода: прямой и косвенный. Для нас подойдет косвенный метод, потому что он помогает определить источники формирования денежного патока.

Их всего три: операционный, инвестиционный и финансовый.

На слайде (см. изображение выше, — прим. «Про бизнес») вы видите пример финансовой отчетности. Давайте попробуем прочитать этот отчет вместе.

Предположим, что у вас небольшой бизнес по производству лопат. И вы решили купить грузовик, чтобы поставлять эти лопаты своим клиентам. Нашли поставщика, подписали контракт. И в этот момент операция не вызывает никакого движения в денежном патоке. То есть вы только подписали контракт.

В тот момент, когда вы оплачиваете этот грузовик, у вас появляется поток в инвестиционной деятельности. То есть вы сделали инвестицию, отвлекли денежный поток.

Потом вы получили автомобиль и начинаете развозить на нем ваши лопаты клиентам. Соответственно, получаете выручку. Речь идет уже про операционный денежный поток, то есть вы получаете «дебиторку» от клиентов. В зависимости от того, работаете ли вы по предоплате или отсрочке платежа, денежный поток поступает сразу или же с отсрочкой.

Дальше автомобиль нужно обслуживать. Вы загнали его на техническое обслуживание, оплатили свои обязательства — и это тоже денежный паток, но отрицательный. То есть вы должны заплатить, а не вам.

А если вы на приобретение автомобиля привлекали банковский кредит, то появится финансовый денежный поток. И вы будете платить процент по нему.

Рычаги управления выручкой

Теперь расскажу про операционный денежный поток, или выручку. И у нас тут два рычага управления: прибыль, которая в самом начале кризиса отошла на второй план, и рабочий капитал.

Рабочий капитал можно представить в виде весов, на одной чаще которых находятся ваши запасы и дебиторская задолженность за уже поставленную продукцию. И мы понимаем, что оборачиваемость этих запасов может быть день-два, может 30 дней, полгода — кто как строит свой бизнес.

И до того момента, пока оборачиваемость ваших запасов меньше либо равна отсрочке по оплате этих обязательств перед поставщиком, вы освобождаете свой денежный поток.

На другой чаше весов находится кредиторская задолженность — это срок наступления оплаты по вашим обязательствам перед поставщиками. Желательно, чтобы это срок был не меньше чем оборачиваемость запасов. Если он длиннее, тогда вы условно бесплатно будете пользоваться деньгами.

И если у вас такие «лишние деньги» появляются, они должны работать. Ускорьте оборачиваемость запасов. Если не получается ускорить оборачиваемость, то вы можете договориться с поставщиками на поставки Just-in-time: когда поставщик привозит вам на склад сырье, материалы либо товар ровно в тот момент, когда вы в нем нуждаетесь.

Но и с клиентом можно работать. То есть вы можете собирать деньги сразу после отгрузки товара или после оборота на полке, а можете предложить дополнительную отсрочку в обмен на маржинальность.

Либо наоборот: если у вас не хватает денежного потока, вы можете в обмен на дополнительную скидку договориться с клиентом на более раннюю оплату. И получить сбалансированный денежный поток. Тогда ваши обязательства будут наступать ровно тогда, когда вы готовы со своим денежным потоком по ним рассчитываться.

Когда возникает «кассовый разрыв» и как его избежать или «вылечить»

Но бывает и другая ситуация. Упал спрос, замедлилась оборачиваемость готовой продукции на складе, поставщики вдруг резко решили хеджировать свои риски и перевели вас на предоплату, а дебиторы не готовы платить, нехватка ликвидности на рынке. И тогда вы сталкиваетесь с «кассовым разрывом». Что делать? Можно не платить, наверное, какое-то время — до окончательной потери вашей репутации.Но как только вы теряете репутацию надежного плательщика, вы теряете доверие. После этого вы потеряете и бизнес. Если потеря бизнеса никак не входит в ваши планы, то можно попытаться оздоровить рабочий капитал.

В финансах очень важно уметь прогнозировать. Если мы этот «кассовый разрыв» предвидим заранее, то пойдём на переговоры с банком в момент, когда с нашей финансовой отчетностью, которую мы предоставляем в банк для анализа, все в порядке. Наши показатели ликвидности, оборачиваемости, обеспеченности собственными средствами будут в хорошем состоянии и банк нас с удовольствием профинансирует.

Если мы это сделаем поздно, то будем вынуждены кредитоваться под тот процент, который нам предложит банк, если вообще что-то предложит.

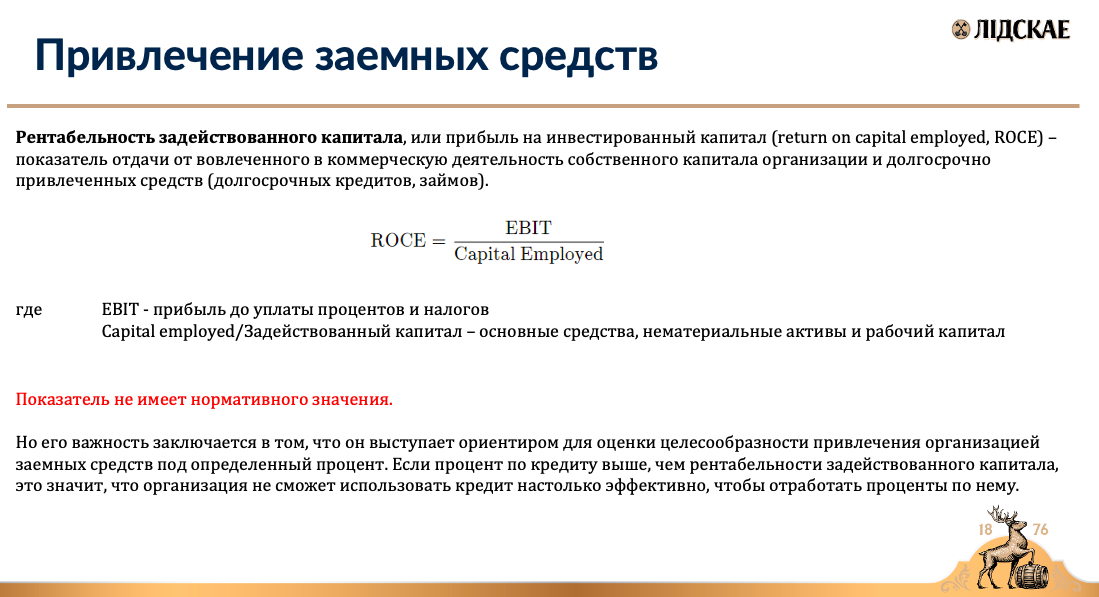

Важно понимать, что, привлекая кредит под процент, который будет выше чем рентабельность задействованного капитала, вы не сможете этот кредит обслуживать. На вас финансовые расходы лягут неподъемным бременем. Тогда закрытие бизнеса — вопрос времени.

Расскажу подробнее про показатель рентабельности задействованного капитала, или прибыль на инвестированный капитал (return on capital employed, ROCE). Рассчитывается ROCE как отношение чистой прибыли до налогов и финансовых потоков на задействованный капитал.

Задействованный капитал — это ваши капитальные вложения, основные средства, нематериальные активы. В моем примере это тот грузовик и, возможно, программное обеспечение, которое строит маршрут по доставке лопаты, а также рабочий капитал.

Нормативного значения у ROCE нет. Мы не может сказать, какое значение хорошее, а какое плохое. Важно лишь одно — выше этот показатель, чем ставка по кредиту, или ниже. Таким образом, показатель имеет ценность в тот момент, когда вы задумываетесь о привлечении денежных средств.

Пример

Допустим, ваша операционная прибыль составляет 48 миллионов, задействованный капитал — 160 миллионов. Ура! 30% годовых — это то, что вы себе можете позволить на текущий момент. Но что делать если ваша прибыль 20 миллионов? Желающих кредитовать «оборотку» под 12,5%, наверное, вы вряд ли найдете.

Как построить устойчивый бизнес при помощи ROCE

Этот показатель дает широкую возможность для вовлечения нефинансовых менеджеров в процесс планирования. Важно понимать, сколько стоит финансирование на рынке именно сегодня, то есть каждый день это мониторить. И, соответственно, мы можем поставить цель для бизнеса, для своей команды: давайте мы этот показатель всегда будем держать в таком состоянии, чтобы я мог пойти в любой момент закрыть «кассовый разрыв» либо привлечь деньги на инвестиции.

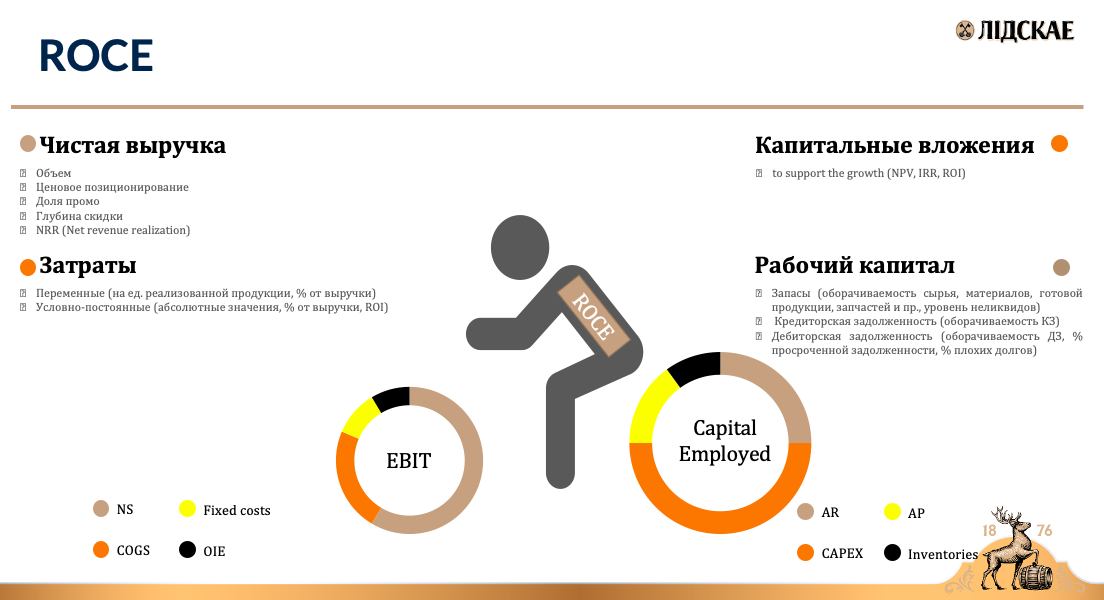

Представим формулу в виде велосипеда (см. изображение выше, — прим. «Про бизнес»).

1. Заднее колесо, то есть наш знаменатель, — это Capital Employed. Капитальные вложения, основные средства, нематериальные активы.

Например, любой инвестиционный проект, результатом которого будут ваши основные средства или нематериальные активы, не должен начинаться без расчета окупаемости. И нефинансовым менеджерам, которые являются инициаторами таких проектов, можно ставить в целевые показатели именно ROCE.

2. Переднее колесо — операционная прибыль (EBIT) — ваша выручка за вычетом затрат. И тут мы плавно вернулись к идее, что любой бизнес не поедет, если у вас не будет операционной прибыли.

Теперь думаем, как бы сохранить эту прибыль. Первая мысль почему-то у многих — сократить затраты.

Но самое дурное мероприятие — это компенсировать потерю выручки через сокращение затрат.Поэтому я считаю, что единственное, о чем нужно думать в кризис, — сохранение объема продаж.

Альтернативой проектам по оптимизации затрат могут быть проекты по созданию ценности и роста. Первое, что мы должны спасать в кризис, — это объемы, качество продукции, уровень сервиса. То есть вы своего потребителя не имеете право потерять. Иначе пережить кризис будет почти невозможно.