«Одни могут платить условно €14 за „квадрат“, а другие — €6−7″. И это в одном бизнес-центре». Что изменилось на рынке офисной недвижимости Минска за полгода

Состояние неопределенности, в которое рынок офисов Минска вошел в I квартале 2022 года, так и сохранилось до конца I полугодия. Продолжается уход с рынка крупных ключевых арендаторов, происходит ротация площадей, падает спрос на крупные офисы и офисы без отделки. Все это позволяет компаниям выбирать те варианты аренды, которые раньше они себе не могли позволить, а также заставляет арендодателей искать новые способы привлечения клиентов. Исполнительный директор NAI Global в Беларуси Андрей Алешкин подробно рассказал «Про бизнес» и о других тенденциях в сфере офисной недвижимости.

Партнер, исполнительный директор NAI Global в Беларуси

Предложение

— В I полугодии 2022 года ввели в эксплуатацию только один бизнес-центр — «Кампус». Он расположен на ул. Якуба Коласа, имеет общую площадь 8,2 тыс. кв. м, из которых 6,6 тыс. — это арендные площади офисов. На его базе собственник, кроме предложения офисов в традиционную аренду, организовал коворкинг.

Всего на конец I полугодия рынок классифицированных коммерческих офисов составляет свыше 1020 тыс. кв. м арендной площади (GLA). Основной объем предложения, практически 620 тыс. кв. м, приходится на класс «В». Класс офисов «В+» представлен на рынке площадью более 340 тыс. кв. м. Наименее представлен класс «А». В него включены только 4 офисных объекта с суммарной арендной площадью лишь немногим более 62 тыс. кв. м.

В ближайший период предложение на рынке останется практически на таком же уровне. Заметные изменения могли бы произойти в случае ввода МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности. Однако девелопер продлил инвестдоговор по проекту до декабря 2023 года, и ждать, что его завершение произойдет раньше обозначенного срока, не приходится.

В ближайшие месяцы возможен ввод МФК Helen Valery на проспекте Победителей. Это небольшой проект, с вводом которого на рынок выйдет GLA около 6 тыс. кв. м площадей, однако он интересен для рынка тем, что это качественный проект и в перспективе сможет увеличить предложение площадей в классе «А».

Спрос

В I полугодии 2022 года продолжилась тенденция отказа от аренды крупных площадей, что было характерно для рынка в 2021 году, когда компания EPAM Systems Inc. отказалась от аренды ряда крупных бизнес-центров. В текущий период об уходе с рынка заявила компания Wargaming, в портфеле которой был крупный БЦ «Волна» и 11 тыс. кв. м помещений в БЦ «Футурис».

Спрос в последние 6 месяцев определяла ротация. Так, компании, исходя из сложившейся общерыночной конъюнктуры, а также ситуации внутри компаний, искали или более мелкие помещения (сокращение площадей), или по более низким ставкам брали площади выше качеством и просторнее (факты расширения офисов также были характерны для рынка). Поэтому численно доминировали запросы на небольшие офисы, но были и отдельные — на помещения в несколько тыс. кв. м.

В целом, скоро возможна активизация спроса. В том плане, что рост дешевых предложений растет и вырастет еще больше, а стремление к экономии в сложившейся ситуации будет доминировать над любыми другими факторами выбора офиса.

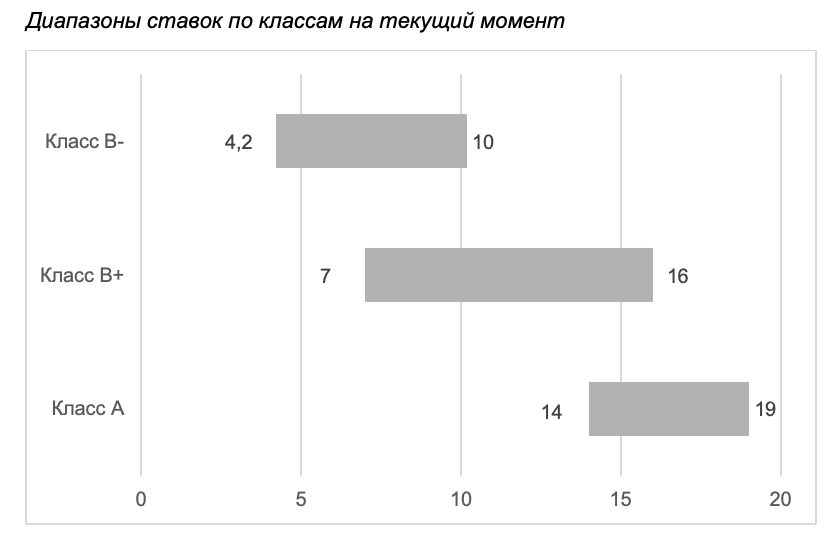

Коммерческие условия

В I полугодии 2022 года исчезли понятия «среднерыночная ставка», «ставка характерная для определенного класса». Более того, фактически исчез универсальный принцип ценообразования в рамках одного офисного центра: настолько все перешло на индивидуальный принцип, что любой приведенный здесь характерный диапазон будет носить скорее условный характер, чем реально отражать ситуацию на рынке ставок.

Нередки ситуации, когда, например, в одном и том же бизнес-центре в сопоставимых офисах находятся арендаторы, где одни продолжают платить докризисную аренду (условно в € 14), другие в период курсовых скачков в марте добились от собственника снижения ставки (до € 10, включая НДС), а также приходят новые арендаторы по самым низким ставкам (€ 6−7).

Нередки случаи, когда потенциальные арендаторы обращаются в объекты, где «базовая» ставка не ниже € 10 с готовностью арендовать довольно крупные площади, но по ставке ± € 5. Иногда арендодатели отвечают согласием, но прописывают, что данная ставка действует до конца 2022 года, а с нового года будет пересмотр «до уровня рыночных ставок».

Вакантность

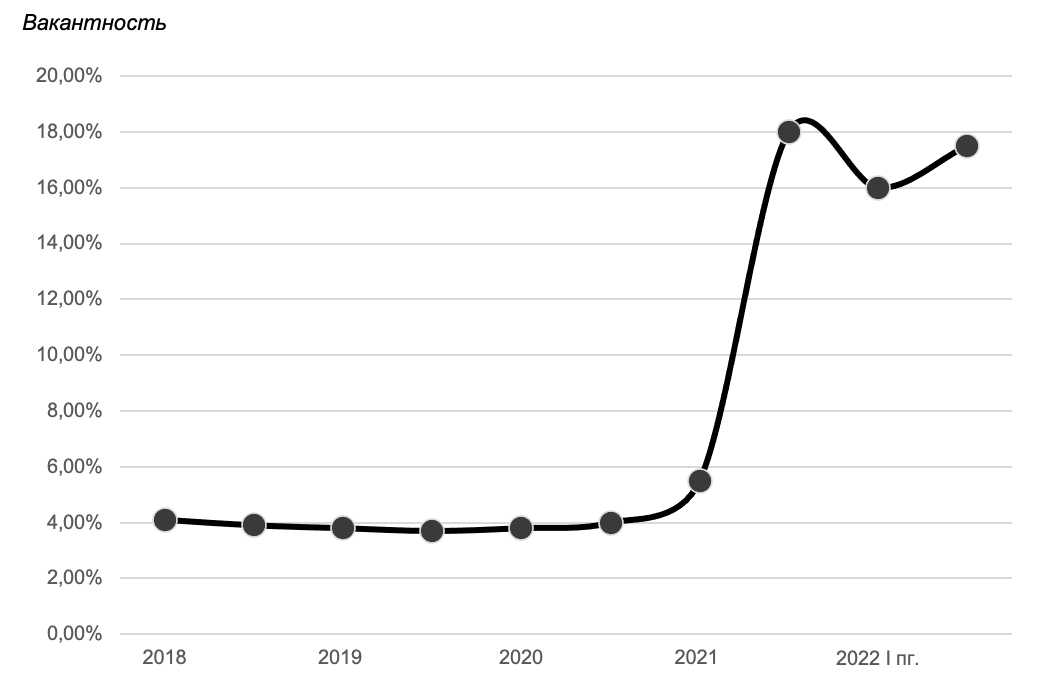

Высокая вакантность, как я уже отметил, стала формироваться еще в 2021 году, когда EPAM Systems Inc. освободила бизнес-центры «Красавiк», «Фортуна», «Орлан», а также более мелкие офисы еще в ряде объектов. За последние месяцы 2021 года и за первые 2022 года часть площадей в них была занята новыми арендаторами, но все же большинство площадей остаются вакантными до сих пор.

Образование вакансий и поглощение вакантных площадей носили ротационный характер, поэтому существенного влияния на уровень вакантности это уже не могло оказать. Происходила всего лишь коррекция и незначительные колебания в ту или иную сторону.

Однако решение компании Wargaming оставить белорусский рынок, объявленное в апреле, спровоцировало новый скачек роста вакантности на рынке офисной недвижимости. Даже если правопреемница, Lesta Studio, и оставит за собой часть офисов, все равно рынок еще немного потрясет.

Прямо сейчас от скачка роста вакантности рынок удерживает то, что несмотря на решение об уходе, договоры и обязательства компании по офисам продолжают действовать и процесс высвобождения растянут во времени. Однако через несколько месяцев процесс завершится и вакантность на рынке вырастет практически на 5% только за счет ухода этой компании, поскольку занять площади за короткий срок некому.

Основные тенденции:

- Снижение среднерыночных ставок арендной платы в еврономинале, вплоть до 30−35% от уровня января 2022 года.

- Установка стабильных ставок исходя из новых реальностей (тренд на понижение).

- Вакантность сохранится стабильно высокой по меркам офисного рынка Минска, около 15% от предложения (умеренный, реалистичный прогноз) и вплоть до 18−20% и выше при негативном развитии рынка (пессимистичный прогноз).

- На рынке продолжатся ротационные явления. Процесс ротации может активизироваться.

- Влияние релокейта на рынок офисов снизится, однако данный процесс может замениться закрытием офисов отдельных субъектов в связи с прекращением хозяйственной деятельности (принцип: кто остался — я не виноват).

- Сократится спрос на офисы без отделки.

- Ожидается активизация на рынке купли/продажи, появится определенная категория «охотников» за дешевым предложением.

- Замораживание, консервация проектов на различных стадиях строительства, особенно, ранних.

Читайте также

-

«Из-за местечковой скромности потерял несколько лет в развитии». Как парень учился производить зожные продукты и конкурировать с «китами»

-

Бизнесмену нужны не только знания, но и харизма. Июльская подборка книг про управление командой и лидерские качества

-

Без кассовых разрывов и налоговых рисков. Эксперт рассказал, как привести компанию к финансовой стабильности