В Минске снова охотятся на офисы, а за складами и вовсе выстроились очереди. Объясняем, что происходит на рынке коммерческой недвижимости

Столичный рынок офисов ожил: растут арендные ставки, снижается вакантность помещений, ожидается ввод новых объектов. Торговые площади чувствуют себя еще лучше, ведь людям даже в самые сложные времена нужно есть, одеваться и даже развлекаться. А рынок складов вообще переживает самый настоящий бум: спрос превышает предложение, что приводит к бурному росту ставок. Кроме того, восстановился и рынок отелей, загрузка которых в столице сегодня составляет 60%. «Про бизнес» узнал у экспертов подробности о работе сферы коммерческой недвижимости Минска в I квартале 2024 года. О ситуации на рынке и перспективах его развития нам рассказали: партнер, исполнительный директор NAI Belarus Андрей Алешкин, аналитик ООО «Коллиерз Интернешнл Консалтинг» Дмитрий Соловых и руководитель отдела аренды ООО «Сигмаполюс» Марина Стаховец.

Партнер, исполнительный директор NAI Belarus

Аналитик ООО «Коллиерз Интернешнл Консалтинг»

Руководитель отдела аренды ООО «Сигмаполюс»

Офисы «выздоравливают»

— Как менялся рынок?

Д. Соловых:

— Увеличивался спрос, который смещался в сторону средних по размеру помещений (наиболее часто запрашиваемые объекты — 70−150 кв. м). Был спрос и на крупные помещения (от 1000 кв. м). В качественных БЦ исчерпано предложение малоформатных помещений (до 50 кв. м). В то же время мы наблюдали снижение вакантности. В некоторых качественных БЦ он достиг 0% или естественного уровня. Росли арендные ставки.

А. Алешкин:

— Основной тренд текущего периода — переход рынка в стадию «стабильный». Если в конце 2023 года наблюдалась стабилизация, то теперь он действительно стабилизировался со всеми ему присущими атрибутами: снижение вакантности, активность на рынке спроса, в ряде случаев — задел на рост ставок.

— Каков в целом сток рынка?

А. Алешкин:

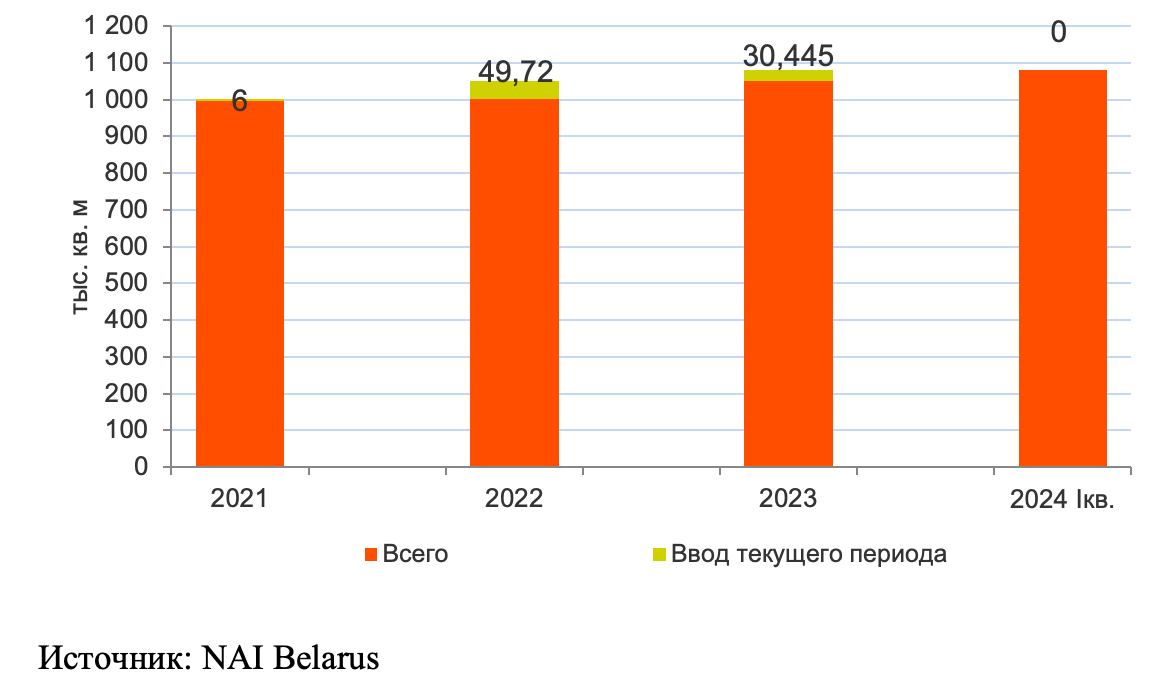

— За последние месяцы сток офисов не изменился, поскольку не было нововведений. На «низком старте» МФК/БЦ компании «БелГлобалГарант», но формально его еще относим к строящимся. В целом на текущий момент насчитывается свыше 1 млн 80 тыс. арендной площади в качественных офисных объектах.

— Что введено и что планируется к вводу?

Д. Соловых:

— За первые три месяца этого года введен БЦ класса В2 в МФК «Камелот» на ул. Мазурова, 1 арендопригодной площадью 5,9 тыс. кв.м. Ввод площадей в ближайшие месяцы может составить около 40 тыс. кв. м, в первую очередь в находящихся в высокой степени готовности БЦ «Левада», МФК на пр. Победителей, 63Б, и Golden Pearl. Всего до конца года в Минске может быть введено более 80 тыс.кв.м офисных площадей.

А. Алешкин:

— Фактически завершен строительством, но пока не был формально оформлен ввод в эксплуатацию БЦ компании «БелГлобалГарант» на пр. Победителей. Кроме него, в ближайшее время дожидается ввода БЦ в составе МФК Prizma. И, конечно, хотелось бы, чтобы наступила развязка с реализацией такого масштабного проекта, как «Шантер Хилл».

— Что превалирует: аренда или собственность?

Д. Соловых:

— Небольшие компании предпочитают взять помещение в аренду, крупные готовы рассматривать покупку. Пока арендных сделок по количеству и площадям в целом на рынке в десятки раз больше, чем сделок купли-продажи. В первом квартале состоялась только одна сделка купли-продажи офисных площадей от 500 кв. м: на ул. Казинца, 98. Частное лицо приобретено административное здание площадью 787,3 кв. м за $ 161,4 тысячи.

— Каковы сегодня ставки аренды?

А. Алешкин:

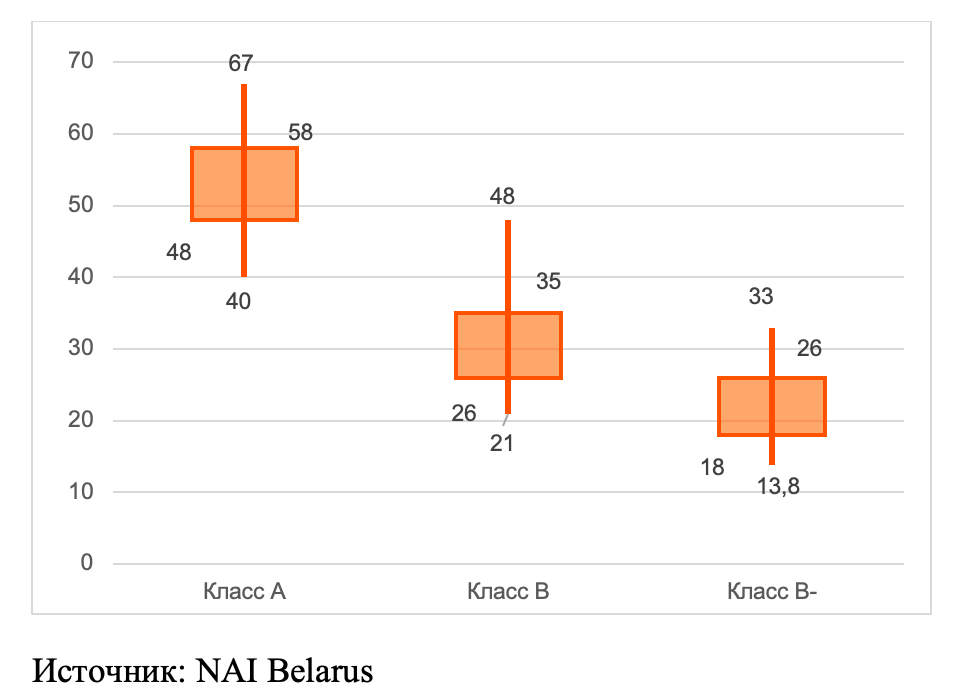

— Мы видим рост ставок, что, в принципе, является нормальной реакцией на повышающийся спрос и снижающуюся вакантность. К тому же, рынок работает в «рублевой зоне»: с этого года подходы к дедолларизации только усилились. В целом, рублевые ставки на конец квартала сложились следующими:

Д. Соловых:

— Начавшийся во второй половине 2023 года осторожный рост ставок, связанный со снижением вакантности, продолжился и в первом квартале этого года. Некоторые качественные объекты значительно снизили вакантность, исчерпано предложение малоформатных площадей, и девелоперы начали повышать стоимость аренды. Наиболее заметен рост ставок по нижней границе: на 25% в классе В1 и на 20% в классе В2. По верхнему параметру рост ставок фиксируется в классе В1 для площадей до 100 кв.м. В ближайшие месяцы ожидается дальнейший восстановительный рост стоимости аренды.

— Остались ли у кого из арендаторов проблемы с рублевыми ставками?

Д. Соловых:

— Нет, уже к лету 2023 года все адаптировались, но бумажной работы стало больше. Если кто-то потерял на росте курса валют, инфляции, банковском кредите и т.д. — это всего лишь частный случай неправильного прогнозирования и управления собственными финансовыми активами.

— А что с вакантностью?

А. Алешкин:

— Она существенно снизилась. Если сравнивать I квартал 2023 года и I квартал 2024-го, то вакантность сократилась вдвое.Год назад вакантно было около 20% от предложения, а сейчас этот показатель опустился до примерно 10%, даже менее. В период с 2022-го по начало 2023 года был довольно обширный перечень объектов или полностью пустующих, или с минимальной загрузкой площадей. Сейчас такая ситуация сохранилась только в отдельных бизнес-центрах. Остальные успешно справились с ситуацией. Например, практические сведена к нулю вакантность в БЦ Silver Tower и Rubin Plaza, хотя еще в третьем квартале прошлого года там было более, чем достаточно свободных площадей.

М. Стаховец:

— Основной вид деятельности компании «Сигмаполюс» — сдача коммерческой недвижимости в аренду, общая площадь которой составляет более 220 тыс. кв.м. Ротация по арендаторам — это постоянный процесс. Кто- то расширяется, кто- то уменьшает площади, кто-то меняет локацию. Но есть арендаторы, которые постоянно находятся на одной локации более 10 лет. Хотя аренда — это временное владение и пользование объектом, есть и такие особенности.

— Какова доля IT- компаний среди арендаторов?

Д. Соловых:

— Сегодня наибольший запрос поступает от растущего бизнеса (оптовая торговля, импортеры) и сферы услуг (юристы, финансисты и т.п.). Однако крупнейшими арендаторами по-прежнему остаются IT-компании, представительства зарубежных компаний и торговля с дистрибуцией. На них приходится около 70% арендных отношений.

Характер ротации изменился: если год назад компании оптимизировались и сокращали площади, то теперь некоторые фирмы увеличивают штат сотрудников, отменяют удаленный формат работы или собирают разрозненные подразделения в одной локации. Основной вклад в снижение вакантности внесли ротационные процессы, при которых арендаторы малобюджетных административных зданий на таких же коммерческих условиях арендовали более комфортные бизнес-центры. Свою роль сыграло и увеличение компаниями штата и/или концентрация сотрудников в одной локации, а также рост активности со стороны российских компаний и отечественных компаний IT-сектора (от 200 кв. м до 6 000 кв. м).

А. Алешкин:

— Если еще 5−6 месяцев назад мы говорили исключительно о полном доминировании спроса на небольшие компактные офисы, то теперь это уже далеко не так. Существенно вырос спрос на поэтажную аренду, на аренду большого количества этажей в рамках одного бизнес-центра. И среди них увеличилась доля IT. Это и компании, оставшиеся на рынке после периода релокации, и новые игроки, открывающие филиалы офисов российских крупных компаний. Если еще в середине прошлого года мы говорили о присматривании к нашему рынку российских игроков IT-сферы, то теперь это уже становится фактом. Но активность на рынке офисов проявляют и другие сектора экономики. В частности, компании из сферы логистики, дистрибуции.

— Отвечают ли объекты запросам арендаторов и собственников?

А. Алешкин:

— Конечно, рынок не стоит на месте, участники накапливают опыт на всех стадиях: от проектирования до использования строительных технологий. У девелоперов тоже проявляется другой, клиентоориентированный подход. Например, после периода релокации и высокой вакантности рынка вырос спрос со стороны потенциальных арендаторов на качественно отделанные офисы, оставшиеся в наследство от IT-компаний. Следуя данному тренду, девелопер проекта МФК «Проспект» произвел качественную чистовую отделку в спекулятивных корпусах и предложил на рынок офисы, требующие от арендатора минимальных затрат на «подгонку» под свои требования.

Д. Соловых:

— Здесь все зависит от объекта и решений собственника. В большинстве случаев арендодатели учитывают пожелания арендаторов и идут на уступки. Но есть и такие объекты, в том числе новые, где собственники не планируют дополнительных вложений в отделку помещений или снижение арендных ставок до рыночного уровня. Такие объекты на протяжении нескольких лет стоят полностью вакантными (например, БЦ Capital Palace и Centropol).

Новым для нашего рынка становится требование экологической сертификации или сертификации на соответствие принципам ESG. Такое требование уже начало поступать от иностранных компаний, присутствующих в Беларуси. Это не только европейское, но и азиатское направление. Пока оно озвучивается как не срочное, 5−7 лет в запасе у девелоперов еще есть. Но вот сертифицированных объектов в Беларуси практически нет, а из-за несоответствия критериям оценки мало какие объекты смогут ее пройти. В долгосрочной перспективе мы ожидаем, что такое же требование начнет поступать и от белорусских компаний, работающих с зарубежными партнерами. Все зависит от скорости внедрения экологической повестки в конкретной стране партнера.

— Что надо учитывать девелоперам, чтобы быть успешными?

Д. Соловых:

— Анализировать ситуацию на рынке, правильно оценивать локацию, изучать мировые тенденции и лучшие практики по созданию БЦ. Мы пока отстаем. Также стоит рассматривать создаваемый объект не только с точки зрения эксплуатации и получения арендного дохода, но и как объект будущей продажи. Многие девелоперы этот аспект до сих пор упускают из виду.

У нас конкурентный рынок. Есть пару десятков профессиональных девелоперов: как локальные, так и иностранные компании. Например, у нас присутствуют российские, китайские, иранские, турецкие, ливанские, азербайджанские, кипрские и другие компании. У локальных девелоперов возможности финансирования меньше, поэтому часто объекты создаются с долевым участием, что, конечно, требует решений по управляемости объекта. Худший вариант — создание объектов с большим числом мелких дольщиков, что характерно в основном для регионов.

А. Алешкин:

— Я бы отметил несколько моментов. Первое — наверное, придется нести больше затрат. В период не совсем забытого «хапуна» хорошо уходил «голый бетоний». Теперь надо дать рынку минимум хорошую черновую отделку. А еще лучше — произвести чистовую. Второе — на стадии бизнес-планирования ориентироваться на то, что рынок перешел в рублевое пространство. Совсем недавно все расчеты и прогнозы производилось в иностранной валюте. Это, на первый взгляд, кажется мелочью, но на самом деле есть свои нюансы.

М. Стаховец:

— Арендные отношения можно отнести к услугам, а как любая услуга, которая оплачивается, она должна быть качественной и соответствовать своей стоимости. Со своими арендаторами мы всегда выстраиваем партнерские отношения.

Качество и новые технологии в строительстве — это уже обязательное условие при создании коммерческих объектов, в том числе и реконструкция существующих. Рынок арендных отношений сейчас требует дополнительных услуг — уборка офисов, предоставление мебели и ремонт по запросу арендаторов.

— Как выглядит наш рынок на фоне соседей?

А. Алешкин:

— В последние три-четыре года мы уже не относимся к «вечно догоняющим» рынки соседних стран. У нас вполне сформированный и развитый офисный рынок. Однако сильно страдает качество. Девелоперы так и не развили сегмент офисов класса «А». Именно с ним пока беда.

4 квартал 2023 года:

На рынке торговой недвижимости растет розничный товарооборот

— Как чувствовал себя рынок в первом квартале 2024 года?

Д. Соловых:

— Продолжал расти розничный товарооборот, наблюдалось увеличение активности в общепите, заполнялись ранее открытые торговые центры. Хотя рентабельность продаж невысокая.

Кроме «Буслiка» никто не закрылся (кстати, «ДетМир» сменит «Буслiк» в некоторых локациях), «Остров чистоты» работает по плану оздоровления сети, многие магазины «Виталюра» нашли новых операторов, «Доброном» активно развивает в регионах дискаунтеры «Маяк», «Либретик» — магазины «Умный выбор», а «Юнифуд» — «Выгода», E-Mall от «Евроторга» открыл маркетплейс, на рынок вышла российская сеть «Лэтуаль» и выходят DNS, Adamas и «Подружка». Все довольно неплохо.

А. Алешкин:

— Уже больше года мы фиксируем рост розничного товарооборота. Это основной индикатор, демонстрирующий, что рынок развивается и, скажем так, погода на нем вполне комфортная. Хотя, конечно, небезоблачная. Есть определенные проблемы у некоторых наших игроков сегмента дрогери, детских товаров…

— Каков сток рынка?

Д. Соловых:

— На конец I квартала 2024 года сток торговых площадей в Минске вырос на 0,3% и составляет 1471 тыс. кв.м. В первые три месяца в Минске введен ТРЦ «Гудвил» на ул. Шаранговича, 21 арендопригодной площадью 4,8 тыс. кв.м.

Сейчас в Минске реализуется ряд проектов, способных увеличить сток менее чем за два года на 200 тыс. кв.м. Уже в текущем году ожидается ввод ТРЦ «Авиа Молл» (60 тыс. кв. м), ТРЦ в МФК Prizma (22 тыс. кв. м), ТРЦ «Червенский» (33 тыс. кв. м) и реконструкция ТРЦ «Титан» (плюс 7 тыс. кв. м).

А. Алешкин:

— Сток сохранился на уровне конца прошлого года. Теперь коммерческие арендные площади в современных объектах (ТЦ, гипермаркеты) составляют свыше 1,5 млн кв.м. Самое последнее открытие, которое состоялось, — это ТЦ «Першы Нацыянальны Гандлёвы Дом», открытый накануне Нового года на площадях бывшего МФК «Магнит Минска».

— Что делают девелоперы для привлечения покупателей в ТЦ?

А. Алешкин:

— Здесь нет одной универсальной формулы, одного совета, который «выстрелит» для всех. Надо основательно работать над концепциями, исходя из многих условий и нюансов. То, что окажется идеальным, например, для «Галилео» в центре, на вокзале, может совсем не сработать в «Мега Парке» посреди крупного спального района. Но в целом ко всем крупным современным торговым объектам применим принцип: «Не торговлей единой!» А вот какое наполнение, кроме торговли, предложить, уже надо смотреть основательно.

Д. Соловых:

— Особенность белорусского покупателя — осознанность. Поэтому каждый ТЦ должен иметь считываемую концепцию: какие товары и развлечения он предлагает, в каком ценовом сегменте, для какой аудитории он рассчитан. Плюс грамотная работа с подбором арендаторов, планировками и продвижением самого ТЦ. И не забывать про жизненный цикл. Все объекты устаревают, и не только физически.

М. Стаховец:

— Например, на нашем объекте МФК Prizma оборудован 3D экран. Поскольку он еще строится, то можно сказать, что мы привлекли к себе внимание потенциальных арендаторов и будущих посетителей. На этом экране не обязательно должна быть только реклама. Его можно использовать и как инструмент поднятия настроения людям через позитивные ролики, что мы и задумывали.

— Появились ли в ТЦ новые бренды?

А. Алешкин:

— Можно отметить начало работы на белорусском рынке российской парфюмерно-косметической сети «Лэтуаль». Компания еще год назад, где-то в феврале 2023-го, объявила об экспансии на рынки Казахстана и Беларуси. И если в Казахстане открытие не заставило себя долго ждать, то до Беларуси целый год добирались. Также в первом квартале стало известно, что о выходе на наш рынок заявила еще один российский игрок — сеть магазинов электроники DNS.

— Каковы арендные ставки сегодня?

А. Алешкин:

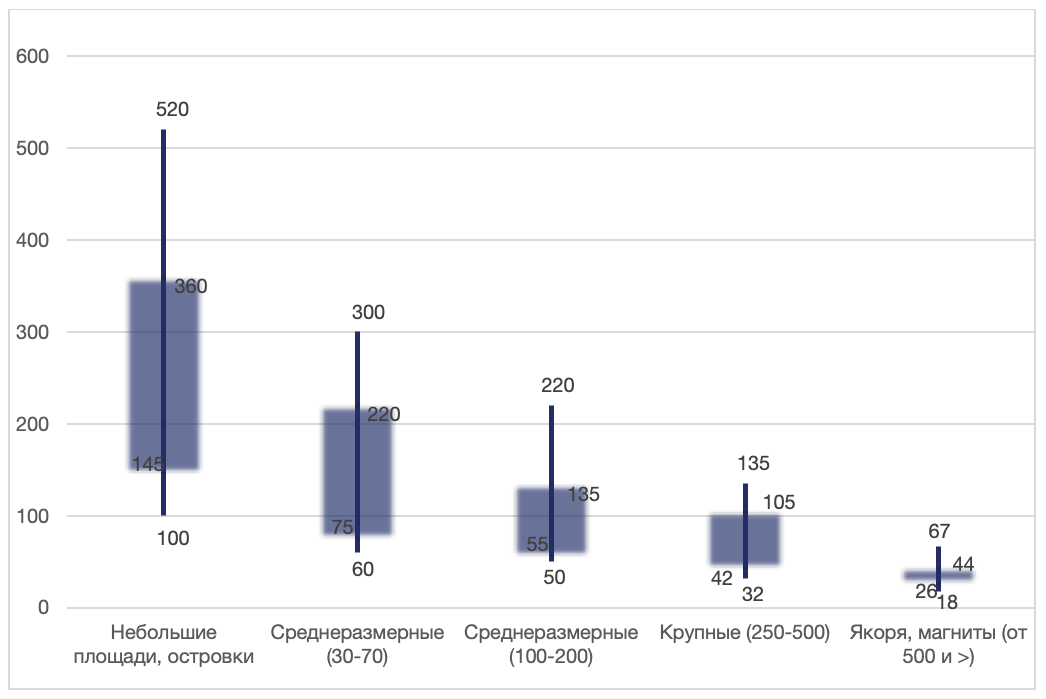

— Тут я отмечу, что в рознице, особенно в современных форматах объектов торговой недвижимости, высокий удельный вес договоров с процентом от оборота. Сейчас крупноформатный арендатор, работающий чисто по фиксированной ставке, скорее исключение. И даже практика договорных отношений на процент от выручки с небольшими розничными объектами не такая уже и редкость. Поэтому, если сейчас пытаться весь рынок подогнать под какие-то рамки строго фиксированных ставок, он не будет показательным. Это, скорее, ориентировочный показатель. На диаграмме представлены примерные рублевые ставки:

Склады переживают бум

— Как развивается рынок складов?

Д. Соловых:

— Рынок производственно-складской недвижимости (I&L) Минского региона (г. Минск + 25 км от МКАД) в I квартале 2024 года оставался наиболее устойчивым и востребованным сегментом коммерческой недвижимости. Основные факторы: общемировая тенденция и дефицит внутреннего предложения. Результатом является падение вакантности ниже критического уровня и рост ставок выше равновесных значений.

Нельзя назвать рынок складов развитым в Беларуси: он все еще находится в состоянии острого дефицита. У нас в разы меньше обеспеченность складами на количество жителей, чем в городах сопредельных стран: вдвое меньше по сравнению с Вильнюсом и Ригой, в пять раз — с Таллином, в 16−17 раз — с Москвой и Санкт-Петербургом. В Варшаве только в 2023 году объем нового поглощения составляет 1,2 млн кв. м, в то время как в Минском регионе весь объем существующего предложения едва превысил 1,6 млн кв.м. В I квартале нового предложения на рынок не поступило.

— Чем объясняется высокий спрос на рынке?

Д. Соловых:

— В прошлом году I&L недвижимость пережила бум роста во всем мире. В Минском регионе в 2023 году сток вырос всего на 7%. В результате спрос уже пять лет превышает существующее предложение. При этом новые экономические реалии и новые логистические маршруты требуют и/или предполагают наличие большего товарного запаса, как импортируемых, так и экспортируемых товаров. За год спрос значительно вырос, наиболее востребованы большие (более 5 тыс. кв. м) I&L площади. Как и ранее, основной спрос на склады формировали ретейлеры и маркетплейсы, к которым добавились импортеры и производственный сектор.

А. Алешкин:

— Прежде-всего, бурное развитие отраслей и секторов экономики и бизнеса, которым нужны большие складские площади. Это и традиционная розница, и e-commerce, и дистрибьюция, и участники ВЭД из различных направлений…

На этом фоне мы наблюдаем дефицит предложения. Что-то вводилось в течение предыдущего года, но это было — как капля в море. Ситуация ажиотажного спроса не только у нас. Даже на рынках, где масштабы нового складского строительства зашкаливают (по нашим меркам) — варшавская агломерация или Подмосковье — отмечается нехватка складов. Причем, как видите, рынки диаметрально противоположные: Россия, которая под санкциями, и Польша, которая в фарватере введения санкций в адрес России, а проблема дефицита складов одинаковая.

— Каковы ставки аренды и цены купли-продажи?

Д. Соловых:

— Рост средних ставок аренды I&L недвижимости за 2023 год составил 16% в классе А и 44% в классе В. При этом наибольший рост произошел по нижней границе — от 31% в классе А до 67% в классе В. При этом в 2024 году ставки аренды, как и прогнозировалось, продолжают расти. Наибольший рост наблюдается по нижней границе класса В (+25%), а наименьший — по верхней границе этого же класса (+3%). Наиболее высокие ставки фиксируются на площади от 3,5 тыс. кв. м в новых объектах вблизи МКАД, при этом максимальное значение запрашиваемых ставок в период достигало в эувиваленте 10 евро/кв. м/мес. Только новое предложение I&L недвижимости и альтернативные логистические цепочки снизят спрос на складские помещения и способны вернуть ставки к равновесным значениям предыдущих лет.

По сделкам купли-продажи в 2023—2024 годах на новые и до 10 лет объекты классов А и В цена за 1 кв. м составляла $ 750−850 с НДС.

А. Алешкин:

— Качественные склады класса «А» уже достигли ставок в 26−28 рублей за 1 кв.м. без НДС. Это в привычном некогда евро 7,5−7,8. Да и на «В» до 20−22 рублей — тоже совсем не низкие ставки.

Цены во многом зависят от качества объекта. Чаще всего продаются или покупаются небольшие площади в старых складских объектах. Там цены могут быть, если брать за основу более-менее качественные, от 1200 до 2000 тысяч белорусских рублей. Сделки с новыми складскими площадями в последнее время крайне редкие. Последняя такая крупная сделка состоялась в Минском районе накануне Нового года. Там комплекс площадью практически 10,5 тыс. кв. м был приобретен по цене свыше 2675 рублей за метр. По курсу на то время это составило около $ 850.

— Заходят ли на рынок складов зарубежные инвесторы?

А. Алешкин:

— Естественно — КНР и РФ. Китай известен индустриальным парком Великий Камень, в котором складской логистике отведено не последнее место. Россия сейчас отметилась анонсированным проектом компании Wildberries на территории того же Великого Камня, где уже приобрела участок площадью 27 га. Были даже предположения, что некоторые корпуса комплекса введут чуть ли не в первом полугодии 2024 года и тем самым обрушат рынок складов. Мы к такой информации относимся куда осторожнее. Объект масштабный, проект масштабный. И хорошо если проектирование завершат в этом году. Тем более, что буквально несколько дней назад Wildberries заявила об инвестпрограмме на 2024 год в плане строительства 2,5 млн кв. м новых складов и инвестиции в них 103,5 млрд российских рублей. Там, кроме непосредственно России, отдельно указано о строительстве комплекса в 100 тыс. кв. м в Казахстане. О том, что и Беларусь попадает в проекты 2024 года ни слова.

Гостиничный бизнес тоже восстанавливается

— Появились ли на рынке новые отели, ожидаются ли к вводу в ближайшее время какие-то объекты?

Д. Соловых:

— Нет. В 2023 году на водохранилище Дрозды открылся небольшой парк-отель «На том берегу» (19 отдельно стоящих домиков на 1−2 комнаты с террасой и зоной барбекю). Гостиницу «Славянская» купил на торгах ООО «Табак-инвест» за ~ $ 4 млн, а недостроенный отель Hayatt решили переформатировать в элитный жилой комплекс.

А. Алешкин:

— За последнее время новые объекты в гостиничном сегменте не открывались. Однако в скором времени ожидается как новый объект гостиничной недвижимости, так и новая для Минска сеть. Это отель в МФК «Гранд Отель Минск», строящийся на месте бывшего выставочного комплекса «БелЭкспо». Это крупный отель, номерной фонд которого составит 149 номеров, рассчитанных на единовременное размещение свыше 200 постояльцев. Если в будущем ничего не поменяется, отель будет управляться сетью Viceroy Hotel Group. Я говорю о возможной замене оператора, потому что об этой сети речь идет еще с 2019 года. Но совсем недавно появилось заявление, что оперировать объектом будет сеть Waldorf Astoria, входящая в группу Hilton. И номерной фонд увеличен до 192 номеров. Однако независимо от оператора, это крайне интересный и качественный масштабный проект.

Также отель предусмотрен в МФК G•S PLAZA «Жемчужина». Завершения строительства этого объекта ждали еще в прошлом году. Будет ли ввод в этом? Мы пока планов не строим.

— Удовлетворяет ли постояльцев сервис, соответствует ли цена качеству услуг?

Д. Соловых:

— Загрузка растет, цены тоже растут — значит, удовлетворяет (см. график изменения процента загрузки, — прим. «Про бизнес»).

А. Алешкин:

— Сейчас, к сожалению, нельзя почитать свежайшие отзывы постояльцев, как это было удобно делать на «букинге»… Но все же можно делать выводы, что гостей столицы все устраивает. Согласно официальным данным, загрузка отелей Минска по результатам 2023 года оставила 52,4%, превысив уровень 2022 года на 10,7%. По сути, это уровень успешного для гостиничного рынка 2019 года. Раз постояльцы не выбирают альтернативные средства размещения, значит всем довольны.

— Сколько сегодня стоит проживание в отелях?

А. Алешкин:

— Ценовая политика в отелях Минска, как и во всем мире, плавающая. Нет прейскурантов, которые, условно, раз в год утверждаются и потом не меняются. Понятно, что в пик спроса, например в новогодний период, цены выше. В феврале, в период низкого спроса, цены ниже. В марте — подскакивают, в мае — снова будет пик цены, летом — свои тарифы… Поэтому можно привести лишь базовые тарифы на стандартные номера в сутки:

— 5* - $ 110−150;

— 4* - $ 50−65;

— 3* - $ 36−48;

— 2* - $ 20−28.

— Нужны ли Минску новые отели?

Д. Соловых:

— Минску необходимо улучшать структуру и качество гостиничного фонда. Хорошей практикой является преимущественная доля 4-звездочных гостиниц. У нас же пока больше 3- и 2-звездочных. Чтобы достичь качественной структуры, строить новые гостиницы не обязательно. Вполне можно начать с улучшения существующих объектов. Многие из них могут быть переведены в более высокую категорию с небольшими капитальными затратами.

Загрузка гостиниц достаточно быстро восстановилась в послековидный период, хотя в целом по миру восстановление ожидается только в 2025 году. Однако значения загрузки пока только приближаются к 60%, которые, например, в европейских странах являются критерием эффективности гостиничного бизнеса.

А. Алешкин:

— Конечно, Минску нужны новые отели. Инвестиции в сегменты — это как кровь, которая питает организм. Если перестать развивать и вкладывать в любой сегмент недвижимости (это не только к отелям относится), рано или поздно он придет в упадок. Что касается отелей — после 2014 года, когда к ЧМ по хоккею пришлась волна пикового ввода, скептики уже говорили: «Все, больше проектов в сегменте вообще не надо, и эти отели будут прозябать с загрузкой ниже 20%». Однако отели вводились и после 2014 года. И достигли пика загрузки к 2019 году. Затем была пандемия, изменилась политическая ситуация в стране и регионе, снова начался спад, но как видно по результатам 2023 года, спрос на услуги отелей полностью восстановился. В гостиничном бизнесе все взаимосвязано. С одной стороны, растущие потоки постояльцев стимулируют развитие новых проектов. С другой — развитие инфраструктуры гостеприимства, приход на рынки международных сетей как раз и способствуют росту этих самых потоков.

Куда инвестировать?

— В какой сегмент сейчас лучше всего вкладываться?

Д. Соловых:

— Производственно-складской, а еще лучше в новые форматы light industrial и пока не распространенный в Беларуси формат stock-office.

М. Стаховец:

— В любом сегменте рынка можно достигать хороших результатов, если применять комплексный подход к управлению проектом. К примеру, сейчас востребована складская и торговая недвижимость, но это не значит, что она будет востребована через 5 лет. Нужно уметь подстроиться к реалиям рынка — тогда и ваканнтность будет минимальна. Также стоит не забывать, что объекты коммерческой недвижимости всегда могут быть трансформированы в актуальный на рынке формат.