«Деньги получат те, кто работает на экспорт или заменяет импорт». Что банки смогут предложить бизнесу в 2024 году

В конце января состоялось расширенное заседание Правления Нацбанка Беларуси — по итогам 2023 года и целям на 2024-й. В открытом доступе появились два доклада: первого заместителя председателя Правления Сергея Калечица, а также заместителя председателя Правления Дмитрия Калечица. Собрали из обоих документов важные для бизнеса моменты.

Итоги 2023 года

Юридические лица

Средняя процентная ставка по новым кредитам банков, предоставленным юридическим лицам в белорусских рублях, уменьшилась с 14,3% годовых в среднем за 2022 год до 8,5% годовых в 2023-м.

Кредиты в иностранной валюте

«Для снижения валютных рисков организации ускоренными темпами сокращали задолженность по кредитным ресурсам, номинированным в иностранных валютах недружественных стран, и предъявляли повышенный спрос на ресурсы в национальной валюте. Как следствие, кредитование экономики осуществлялось банками преимущественно в белорусских рублях».

С июля 2023 года преимущество перешло к российскому рублю и китайскому юаню с тенденцией к усилению. Доля последних в декабре 2023-го составила более 58%.

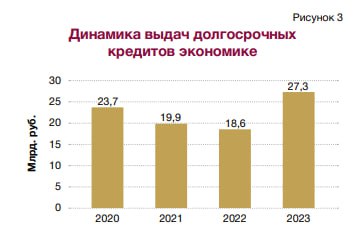

Существенно вырос долгосрочный кредитный портфель банков. Объем выданных долгосрочных кредитов прирос на 47,4% и по итогам 2023 года составил 27,3 млрд рублей, в том числе в национальной валюте — 24,1 млрд рублей.

Ключевые финансовые показатели

Сохранялась прибыльная и рентабельная работа банков. Выросла и рентабельность активов. На 1 января 2024 года она составила 2,5%.

Прирост инвестиций в основной капитал за 2023 год составил в сопоставимых ценах 14,8%.

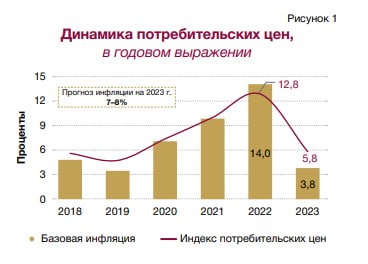

Розничный товарооборот вырос на 8,5% (кстати, объем безналичных платежей в розничном товарообороте вырос более чем на 55%), а инфляция составила 5,8%.

В прошлом году в реальном выражении заработная плата работников выросла на 11%, рост располагаемых денежных доходов населения за 11 месяцев составил 6,1%.

Рост денежных доходов населения, снижение общего уровня процентных ставок в экономике и реализация отложенного спроса привели к существенному росту потребительского кредитования. В 2023 г. выдачи кредитов на потребительские цели возросли на 43% по сравнению с предыдущим годом. Кредитование недвижимости ускорилось. Таких кредитов выдано на 63% больше.

В 2023 г. сохранялась возможность по продлению сроков погашения кредитов и предоставлению новых кредитов без ухудшения рейтинга кредитополучателя.

Рекомендации банкам на 2024 год

Одной из важных задач банков должно стать оказание своим клиентам необходимой помощи в проведении международных расчетов. В частности, внешних платежей по расчетам с зарубежными контрагентами по экспорту. Эта деятельность будет на особом контроле у Национального банка.

Приоритетным должно стать финансирование эффективных инвестиционных проектов и организаций, выпускающих экспортоориентированную и импортозамещающую продукцию, и обеспечивать привлекательные ценовые условия кредитования. Средний уровень процентных ставок по таким кредитам должен остаться вблизи прошлогодних параметров — около 8,5% годовых.

В части потребительского кредитования банкам следует в первую очередь сосредоточиться на расширении линейки продуктов, обеспечивающих поддержку отечественных товаропроизводителей.

Потенциальные риски для экономики и бизнеса в 2024 году

Пока что кредитный портфель юридических лиц по-прежнему характеризуется высокими кредитными рисками из-за недостаточной эффективности и рентабельности деятельности значимого числа нефинансовых организаций. Здесь доля необслуживаемых активов составила 8,3%, увеличившись на 1,1 процентного пункта за 2023 год.

Опасения вызывает некоторое ухудшение финансового положения предприятий реального сектора экономики. Снизилась прибыль как в реальном, так и в номинальном выражении. Наблюдается рост чистого убытка убыточных организаций. Продолжилось снижение коэффициентов рентабельности продаж и продукции в целом по реальному сектору.

Регулятор обеспокоен, что дальнейшее усиление кредитования, в особенности льготного, усилит также и фискальные риски.

По оценке Национального банка, основным источником рисков является сектор государственных предприятий, требующий существенной систематической поддержки. Оценки Национального банка показывают, что ежегодные объемы кредитования предприятий с господдержкой в 2020—2023 гг. составляют от 3% до 4,5% к ВВП.

Доминирование банковского сектора уменьшает стимулы к его развитию и снижает конкурентное давление. Косвенным свидетельством этого является неглубокий, низколиквидный и малодоступный отечественный рынок капитала.

Высокая концентрация активов в банковском секторе может сдерживать развитие конкуренции. Высокая доля нерыночного финансирования оказывает повышательное давление на стоимость рыночного финансирования, что ограничивает развитие эффективных субъектов экономики и создает условия для поддержания убыточных и низкоэффективных организаций.

Планы и рекомендации от Нацбанка на 2024 год

- «В целях закрепления процессов девалютизации экономики с 1 января 2024 г. норматив отчислений банков и небанковских кредитно-финансовых организаций в фонд обязательных резервов от привлеченных средств в иностранной валюте повышен на два процентных пункта и установлен на уровне 18%».

- В соответствии с Указом Президента Республики Беларусь от 2 октября 2023 г. № 308 «О целевых показателях денежно-кредитной политики на 2024 год» прирост потребительских цен в текущем году не должен превысить 6%. Программой социально-экономического развития Республики Беларусь на 2021−2025 годы ориентир по инфляции определен на уровне 5%.

- С целью ограничения интенсивности инфляционных процессов Национальный банк в 2024 г. продолжит реализацию денежно-кредитной политики в режиме монетарного таргетирования.

Национальный банк достигает ценовой стабильности с помощью определенного обменного курса. Для этой цели банк привязывает курс национальной валюты к курсу валюты с низкой инфляцией.

- «Согласно прогнозным оценкам, для поддержания деловой активности в стране и обеспечения ценовой стабильности прирост средней широкой денежной массы в 2024 году должен находиться в пределах 11−15%».

- Сохранена возможность размещения банками средств в банках-инсайдерах (материнских банках) и банках Республики Казахстан без увеличения требований к капиталу. Кроме того, расширены возможности банков по дополнительному размещению активов в ряде дружественных стран совокупно в размере до 100% от нормативного капитала банка сверх установленного предельного значения.

- Продолжится сдерживание рисков в сфере кредитования физических лиц.

- Особое внимание будет уделяться подготовке банковского сектора к переходу с 1 января 2025 года на применение Международных стандартов финансовой отчетности.

- В 2024 году предполагается доработка автоматизированных систем банков.

- Отказ от установления особенностей формирования специальных резервов в пользу подходов к резервированию, предусмотренных Международными стандартами финансовой отчетности.

- Продолжится сдерживание рисков в сфере кредитования физических лиц на основе ограничения показателя долговой нагрузки и показателя обеспеченности кредита.

- Планируется наращивание объемов сделок посредством сервисов онлайн-заимствования.

- Одним из значимых направлений развития в платежной сфере будет также начало реализации проекта по внедрению цифрового белорусского рубля.

- В целях противодействия несанкционированным платежным операциям финансовые организации обязаны внедрить до 1 марта 2024 года антифрод-системы (программы для предотвращения мошеннических транзакций).

- В ряде банков должны быть созданы центры кибербезопасности либо приобретена услуга у такого центра. Остальным банкам необходимо это сделать до 1 мая 2025 года. Приобретать услугу банки могут в центре кибербезопасности, который создан в Белорусском межбанковском расчетном центре.